布雷顿森林体系的结构性缺陷与影响

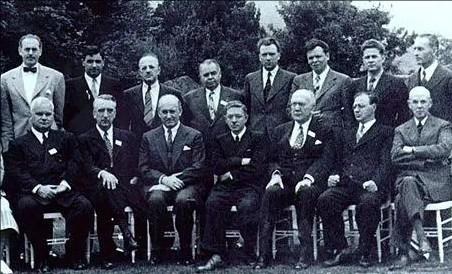

第二次世界大战后期,为了重建战后的国际经济秩序,1944年的布雷顿森林会议应运而生,其旨在确立一个稳定的货币兑换体系,以促进全球贸易和经济增长。由此诞生的布雷顿森林体系,以美元与黄金挂钩、其他货币与美元挂钩的双挂钩机制为核心,一度为世界经济稳定提供了基础。然而,随着时间的推移,该体系固有的缺陷逐渐显现,最终导致了它的崩溃。

布雷顿森林体系的首要缺陷在于其对黄金的依赖。美国在战后拥有世界上大部分的黄金储备,使得美元能够与黄金直接挂钩,而其他货币则与美元挂钩。这种安排实际上赋予了美元等同于黄金的地位,即“美元本位制”。然而,随着国际经济交往的扩大和冷战时期军备竞赛的财政压力,美国 *** 的黄金储备逐渐减少,无法满足日益增加的兑换需求。这一矛盾成为体系的潜在不稳定性源泉。

固定汇率制度是布雷顿森林体系的另一个主要缺陷。虽然固定汇率制度在短期内为国际贸易和投资提供了稳定性,但长期来看,它限制了各国货币政策的自主性。当国家经济基本面发生变化时,无法通过汇率调整来吸收冲击,只能通过内部调整,如紧缩或放宽财政政策,这往往导致国内经济更加不稳定,甚至带来政治上的不满和动荡。

布雷顿森林体系还存在着不平等性问题。由于美元的特殊地位,美国在体系中享有更多特权,例如在必要时可以通过印刷美元来弥补其国际收支赤字,而其他国家则没有这样的权力。这种不平等性不仅引发了其他国家的不满,也削弱了体系整体的公平性和可持续性。

随着美国黄金储备的减少和经济危机的频发,布雷顿森林体系下的规则被不断违反和修改,最终在1971年,美国总统尼克松宣布停止美元兑换黄金,标志着布雷顿森林体系的实质崩溃。这一事件也被称为“尼克松震荡”,它不仅揭示了体系内在的缺陷,也预示着向浮动汇率制度的转变。

布雷顿森林体系的崩溃对国际金融体系产生了深远的影响,结束了“美元本位制”的时代,开启了浮动汇率制度的新时期。尽管后来成立的国际货币基金组织和世界银行等机构在一定程度上继承了布雷顿森林体系的精神,但在新的全球经济环境下,如何建立一个更公平、稳定而灵活的国际货币体系,依然是全球经济学和政策制定中的一个挑战。